自今年6月份全国首家理财子公司开业运营以来,截至目前已有包括五大行,以及光大银行(601818,诊股)、招商银行(600036,诊股)7家银行理财子公司开业。银行理财子公司产品情况如何?

《证券日报》记者登录中国理财网查询。截至昨日,显示发行机构为银行理财子公司的产品共160款(包括已登记未发行)。其中仅工行旗下工银理财有限责任公司的产品就超过120款。但考虑到子公司承接母行存量产品的情况,实际银行理财子公司新发行的产品应不足百款。

在银行理财新规后,银行普遍将权益类产品作为突破点,不过截至目前,这一转型从银行理财子公司新发产品的角度看似乎仍未充分体现——上述160只产品中,仅一款产品投资性质为权益类。尚未见商品及金融衍生品类产品。

前海开源基金首席经济学家杨德龙对《证券日报》记者表示,银行理财子公司成立时间不久,他们团队多数是来自原来银行的团队,他们的优势主要在固收领域,而固收领域优势是其他机构所不具备的,银行在权益类投资方面其实是短板,之前大部分银行权益类投资都是委托给基金公司、私募基金以及其他的资管公司来操作,目前由于诸多原因,在权益团队的搭建上,优秀权益投资经理招募上还存在困难,因此不能贸然发行权益类产品。那么在这方面,银行理财子公司和基金等金融机构、资产管理公司还是合作的关系,可以发挥基金公司投研团队的优势,做出更好的投资回报。

农银理财首只产品出炉

昨日(11月15日),农业银行(601288,诊股)理财子公司农银理财有限责任公司首款理财产品农银“安心·每年开放”第1期人民币理财产品开售,五家国有大行理财产品均已出炉。

根据理财新规的要求,商业银行应在理财产品销售前在全国银行业理财信息登记系统对理财产品进行集中登记。因此,上述产品在正式开售前便已在中国理财网可查。资料显示,农银“安心·每年开放”第1期为开放式净值型产品,募集方式为公募,产品起始日期为11月28日,业绩比较基准为4.12%。该产品设定开放期固定为每年11月25日至12月5日,随时支持预约赎回。首期产品投资于存款、债券等高等级债权类资产的比例不低于80%,对债券资产采用市值法估值。

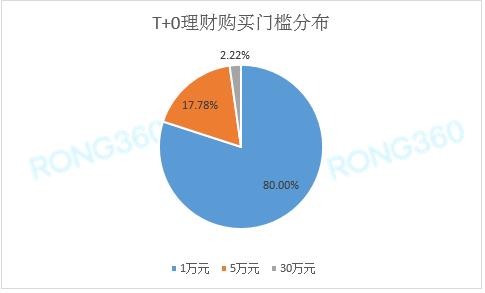

与其他几家理财子公司的首发产品一致。据记者了解,农银理财的“开门”产品的起售价为1元。鉴于理财子公司销售理财产品不需要遵守商业银行公募理财产品1万元起售点的要求。“1元起售”也就成为银行理财子公司产品的重要“卖点”。而记者今天也在微信收到了农行有关人员的推荐:“该产品业绩基准为4.12%,目前4%以上在银行理财产品中算是高收益,而且投资门槛低,认购起点1元,是非常不错的投资产品。”该行理财经理表示

加大权益类产品投资

商业银行理财转型,从长期看参与权益类资产投资将是大势所趋。尽管目前商业银行理财产品向权益化方向转型加速,但是从商业银行理财子公司产品发行情况来讲,仍鲜见“权益类”踪影。

以上述160款理财子公司产品来看,固定收益类产品高达115款,仍占鳌头。混合类产品44款,而权益类产品仅1款。而记者查询得知,该唯一一款权益类产品应为由工银理财承接的工行量化投资类产品。

中信证券(600030,诊股)固收首席分析师明明对《证券日报》记者表示,理财子公司刚刚设立,包括很多产品框架、投资框架、研究框架还在建立的过程中,以往国内的银行都是以债权类的投资为主,对股权的投资还需要一个学习和适应的过程,所以,权益类的产品包括衍生品类的产品推出会比较慢。

不过,尽管纯权益类产品不多,但是商业银行理财子公司们也在混合类产品中加速布局权益类资产。理财新规规定,混合类理财产品为投资于债权类资产、权益类资产、商品及金融衍生品类资产且任一资产的投资比例未达到80%的产品。

中行旗下中银理财子公司近期发行了一系列风险等级为“三级(中)”的混合类理财产品。如“中银理财-智富(封闭式)2019年08期”,其产品将“在固定收益类资产、权益类资产等大类资产中灵活配置资金,同时适当参与金融衍生品交易”其中,债券类资产占总资产比例不超过80%,权利类占比不超过50%。该产品预计11月21日成立,拟募集人民币30亿元,业绩比较基准为4.3%(年化),由于是由理财子公司发行,满足风险承受能力评估要求的投资者,1元起即可参与投资。

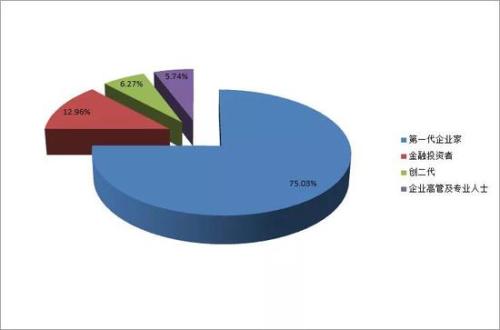

中信建投(601066,诊股)信托分析师杨荣表示,从趋势来看,未来理财子公司的产品定位依然将逐步的以机构客户为主,构建长期的业务合作;而且比较盛行的方式是共同基金和委托投资的形式;另外,长期来看一定是全市场的投资风格,而不只是以固定收益类产品为主;管理模式也将逐步的向综合服务商转变,同时结合金融科技力量来拓展客户。